|

一、说这个问题首先要了解一下自贸港总体方案中与封关有关的一些政策: 1、一线放开、二线管住 所谓“一线放开”,指海南自贸港与国家海关边境线之间的管理环节要放开。除了限制进口的货物清单外,绝大多数进口货物自由进出,免征进口关税。 而放开一线后,所谓“二线管住”则指海南自贸港和国内其他地区之间要设立新的管理环节。货物从海南自由贸易港进入内地,原则上按进口规定办理相关手续,照章征收关税和进口环节税。 2、全岛封关 海南将在2025年之前,做好封关运作准备工作并适时启动全岛封关运作。所谓“准备工作”,即制定一系列目录清单,如进口征税商品目录、限制进口货物物品清单等。海南自贸港的自由度一定程度上取决于进入相关清单的货物物品数量。在2025年全岛封关之前,会在洋浦保税区先行先试一段时间,因此会有一个可以先看效果的机会。 3、零关税 海南自贸港将实行以“零关税”为基本特征的自由化便利化制度安排。并且实施“零关税”的货物,海关免于实施常规监管。 值得一提的是,海南全岛封关运作前,就将对部分进口商品,免征进口关税、进口环节增值税和消费税。全岛封关运作后,对进口征税商品目录以外、允许海南自由贸易港进口的商品,全部免征进口关税。 4、税制简并 封关后,方案没有提及进口环节增值税和消费税等税种是否免征,而是一概统称“免征进口关税”,是因为彼时已经完成“税制简并”。 即在全岛封关运作的同时,依法将现行增值税、消费税、车辆购置税、城市维护建设税及教育费附加等税费进行简并。由于一直是说零关税,然后又说免三税,造成了很多的理解偏差,这其实是税制简并的原因。 5、岛内免税购买 2025年之前,海南自贸港将对岛内居民消费的进境商品,实行正面清单管理,允许岛内免税购买,岛内居民正面清单一般都是一些日用品等。 这条政策非常有意义,2025年之后正面清单可能将转为负面清单,即从规定什么可以免税购买变成规定什么不能免税购买。 目前我国海关特殊监管区一般不允许建设商业性生活设施,这一政策突破相当难得,海南真的可能成为消费天堂。2025年之前在洋浦先行先试的意思也是在洋浦保税港可以建立商业生活设施的意思。 二、那么以上政策对中免会有那些影响? 1、先看看世界上有哪些不同运营方式的自贸港

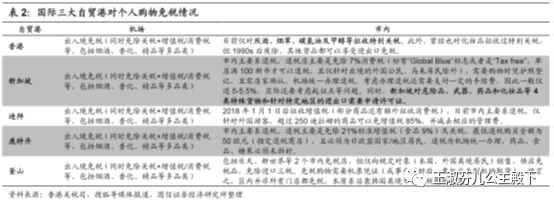

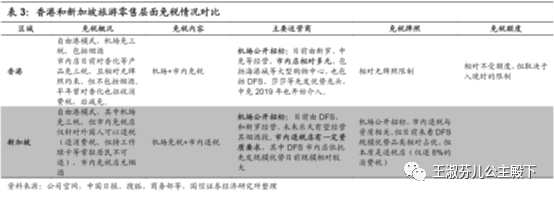

上图就是世界上主要的自由港,可以看到自贸港免关税是一个入门门槛。 下图就是两种主要的旅游零售购物免税模式,这两种模式的代表就是香港和新加坡。新加坡仅机场免税(关税+增值税或消费税等),市内仅针对外国游客(不含持工作绿卡的人群)在满足一定条件下退消费税;但香港则不仅机场免税,市内对除烟酒以外的多数产品包括香化、精品等均免三税。

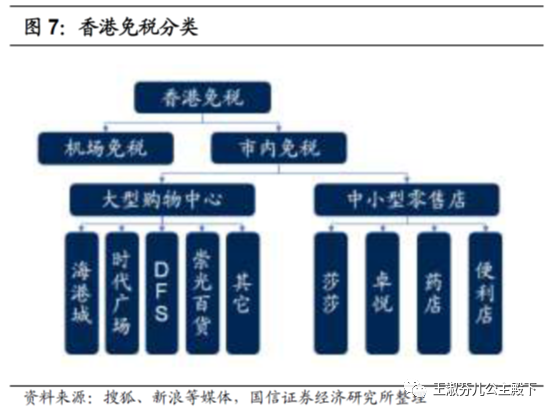

中国香港自由港历史悠久,自1840年开始便开始推行自由贸易政策。由于中国香港全境实行自由贸易港的政策,无自由贸易区与非自有贸易区之分。实行简单低税率政策,税种少,税率低。主要征收3种直接税:利得税、薪俸税和物业税,不设增值税;除酒类、烟草、碳氢油类及甲醇四类商品,所有商品免征关税。 2、海南整体方案更像哪个地区? 海南整体的方案是2025年前,对岛内居民消费的进境商品,实行正面清单管理,允许岛内免税购买(免除进口关税、进口环节增值税和消费税),核心看正面清单的界定情况,大概率是日用品等等,对于正面清单以外的商品,则仍然受相应税收约束,这个清单应该在封关之前与离岛免税的清单差异比较大,也就是离岛免税牌照是一个稀缺的资源。 2020年1月10上午,海南省商务厅在海口组织召开2020年全省商务工作会议。会议总结了海南商务系统2019年主要工作,对2020年重点工作进行部署。根据海南日报信息,2020年,海南将拓展离岛免税政策,做大旅游消费,发展居民日用消费品免税消费,将海南打造为国际消费中心城市。由此说明,后续免税关税的商品或更多聚焦于日常消费品,与离岛免税商品的重叠度不会很高。 同时,2025年前,适时启动全岛封关。封关时依法将现行增值税、消费税、车辆购置税、城市维护建设税及教育费附加等税费进行简并,启动在货物和服务零售环节征收销售税相关工作。由于简并而非免除,海南全面封关后能否进一步全面免除部分香化等产品的增值税、消费税,仍需要进一步细则明确,需要看在洋浦保税区实行的效果,最坏最坏预计,海南会成为香港一样的完全竞争模式。 不过我个人认为,香港作为自由贸易港建设了100多年,制度完善,海南想要马上变成香港的样子是有难度的。同时,对岛内全面免三税是为了吸引高端人才,但是科技创新中心在珠三角、北京,金融中心在上海和香港,海南很难再造一个科技中心或者金融中心,未来主要是旅游中心了,如果为了岛内居民破坏了消费回流和离岛免税的大环境可能是得不偿失的,因此完全如香港那种全面放开,自由竞争的这种情况,即使发生,也会出现的更晚一些,当然这只是个人判断。 3、香港目前的竞争情况如何? 这部分完全摘抄券商报告,自己没什么研究,只不过整理了一下券商思路,砍掉了一些不重要的东西,建议如果想深入了解的,看参考资料中的券商报告。 从香港市区来看,其旅游零售渠道既包括海港城、时代广场等大型综合型购物中心,也包括崇光百货等各类百货业态以及DFS等国际免税龙头的品牌门店,还有遍布香港大街小巷的莎莎、卓悦、各类便利店及药店等零售渠道。这些参与者在多年的发展中,定位各有差异,形成了错位竞争的格局。机场免税品类也较为丰富,包括烟酒等,但整体相对为辅。机场这个我觉得不用分析太多,只要分析市内店的格局就可以了。

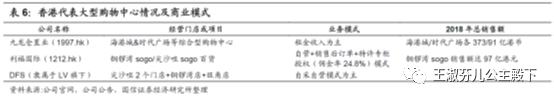

(1)大型购物中心:地租+自营/提成综合+自营模式差异 香港市区大型旅游零售购物中心,主要包括三种模式:一是类似九龙仓置业旗下以海港城、时代广场等的租金收入模式;二是利福国际旗下崇光百货(铜锣湾&尖沙咀店),以自营+销售后订单+特许专柜授权提佣综合模式,三是DFS相对以自采自营主导模式。

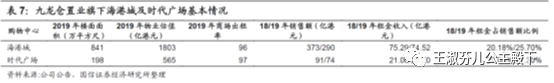

九龙仓置业旗下海港城&时代广场:零售规模可观,地租模式。从规模来看,海港城系内地游客的经典购物圣地,面积最广,2018/2019年销售额达零售销售总额达373/290亿港元。时代广场2018/2019年销售额91/74亿港币,核心主业净利率45-60%。

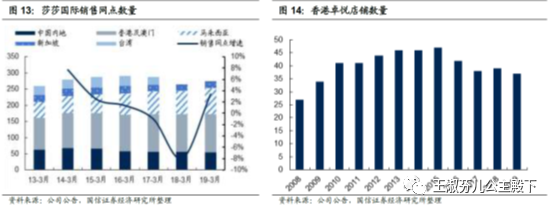

利福国际旗下的香港崇光百货主要包括铜锣湾和尖沙咀sogo店,其顾客中内地游客贡献40-50%,此外系本地客人贡献。公司两大门店中以铜锣湾店为主,占比超过80%。从盈利数据来看,利福国际近几年毛利率在60-75%之间,相对较高,与其特许专柜授权租金业务毛利率100%等因素相关(特许专柜佣金率按销售额的24.8%计提,整体稳定)。若以经营主业业绩/总销售额的比例估算,大致在15-17%左右。 此外,DFS在香港多年经营多家免税市内门店,依托其早期机场联动优势,此后旗舰店精品、香化优势等,表现也较为突出。但由于DFS仅系母公司LV集团上市,其独立经营数据尤其香港区域公开数据较少,无法获取。 综合来看,香港大型购物中心经营模式多元,地租扣点模式下通常净利率较高,核心主业净利率45-60%,租金/收入比例在20-27%之间。如以Sogo自营+特许经营等模式为例,其主业净利率27-43%左右,若以经营主业/总销售额计算,则在12-17%之间,仍相对良好,2016-2018年达到15-17%。这个净利润率15-17%的数据对于中免是有借鉴意义的。 (2)、中小型零售连锁:莎莎、卓悦等代表,高峰期净利率约10% 香港中小型零售连锁店亦颇具规模,以莎莎国际及卓悦为代表。香港作为购物天堂,此前不仅包括丰富的大型购物中心,还包括莎莎、卓悦等中小型零售连锁门店,主要聚焦化妆品、药品等,尤其化妆品为主。莎莎20世纪70年代,从小型化妆品店做起,通过打造自助式开放式货架的零售店铺,效果显著,之后于1997年上市,逐步开拓亚洲市场,全盛时期最高达291家门店(港澳113家),遍布中国大陆、港澳台及马来西亚、新加坡等地。与之相比,卓悦公司1991年开设首家实体门店,面积仅有200平方尺,在29年间,公司在香港、澳门、广州拥有37家化妆品零售店,并也成功香港上市。

莎莎财务与盈利分析:高峰期收入80-90亿港币,净利率10-11%,较为可观。2013-2015年香港黄金时期销售额在80-90亿港币,以香化日化产品为主。虽然相比国际免税巨头数百亿的销售规模,莎莎零售规模优势相对有限,但公司一是通过平行进口,利用国际品牌洲际定价差异,寻找全球性价比最优的进货代理商平行进口报关;二是通过拓展独家代理或自营品牌(独家代理或自营品牌180多个),提升毛利率水平;三是积极拓展香港本地品牌等进一步确保毛利率。在这种情况下,莎莎的毛利率高峰期也达到45-47%,后因香港承压,2019年财年毛利率在40%左右。与此同时,莎莎2013-2015年高峰期的净利率在维持在10-11%之间,考虑香港市场完全竞争,租金、人工成本相对不低,且其本身规模与免税国际龙头差距较大,上述净利率仍较为可观。

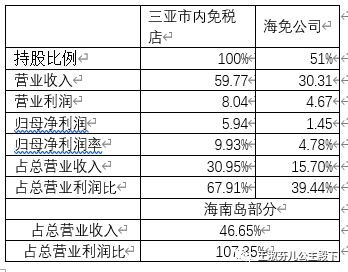

卓悦财务与盈利分析:规模较小,但毛利率可达45-47%,净利率接近10%。相比莎莎,香港卓悦的规模更小,零售门店30余家,近10年营收保持在15-30亿港元区间,商品品类主要包括化妆、护肤及保健产品等。同样依托平行进口、自营或独家代理品牌等模式(卓悦独家代理品牌约100多个),其2011-2013年高峰时期毛利率也曾高达45-47%,净利率高峰期曾持续在9-10%左右。 综合以上,在完全竞争的环境下,香港的大型购物中心净利润率15%+,而小型连锁型的购物中心在10%左右。 4、如果最坏情况发生,中免将何去何从? 如果最坏的情况发生,也就是全岛都是免税店的情况,看香港的大型公司净利润率就是15%,对比2020年上半年公司披露的海南部分的净利润率数据是三亚市内的是9.93%,海免是4.78%(归母部分),全口径估计9%左右,加上中免公司内部扣点10%,其实看样子也还可以,对公司影响不会很大,而且随着中免成为全球最大的免税集团,进货毛利率由50%+上升到和dufry相似的70%时候,净利润应该还会更高一些,而且2025年时候公司的卡位已经很厉害了,我个人不是很担心。

全岛封关其实就像在小兔子后面放了一个追赶者,督促兔子赶快布局,赶快占领市场快快跑,加快释放利润和规模,这也不见得是坏事,早点释放利润不好吗?就是天花板有可能被限制,不过我定的天花板也不高,因为我还没觉得这是一个十倍股,至少目前是没看出十倍股的潜力。

参考资料: 1、全岛零关税!“海南真的可能成为消费天堂”-新浪财经 2、从中国香港、新加坡、迪拜及公开信息,看海南自贸港对离岛免税影响-兴业证券 3、香港旅游零售启示录:充分竞争下的高盈利-国信证券

|